Património

IMT – Base tributável

A Proposta do OE prevê uma alteração aos valores dos escalões do IMT aplicáveis à aquisição de prédios urbanos, ou de frações autónomas de prédios urbanos, destinados à habitação.

Concretamente, a Proposta do OE prevê uma atualização destes escalões em 2,3%, nos seguintes termos:

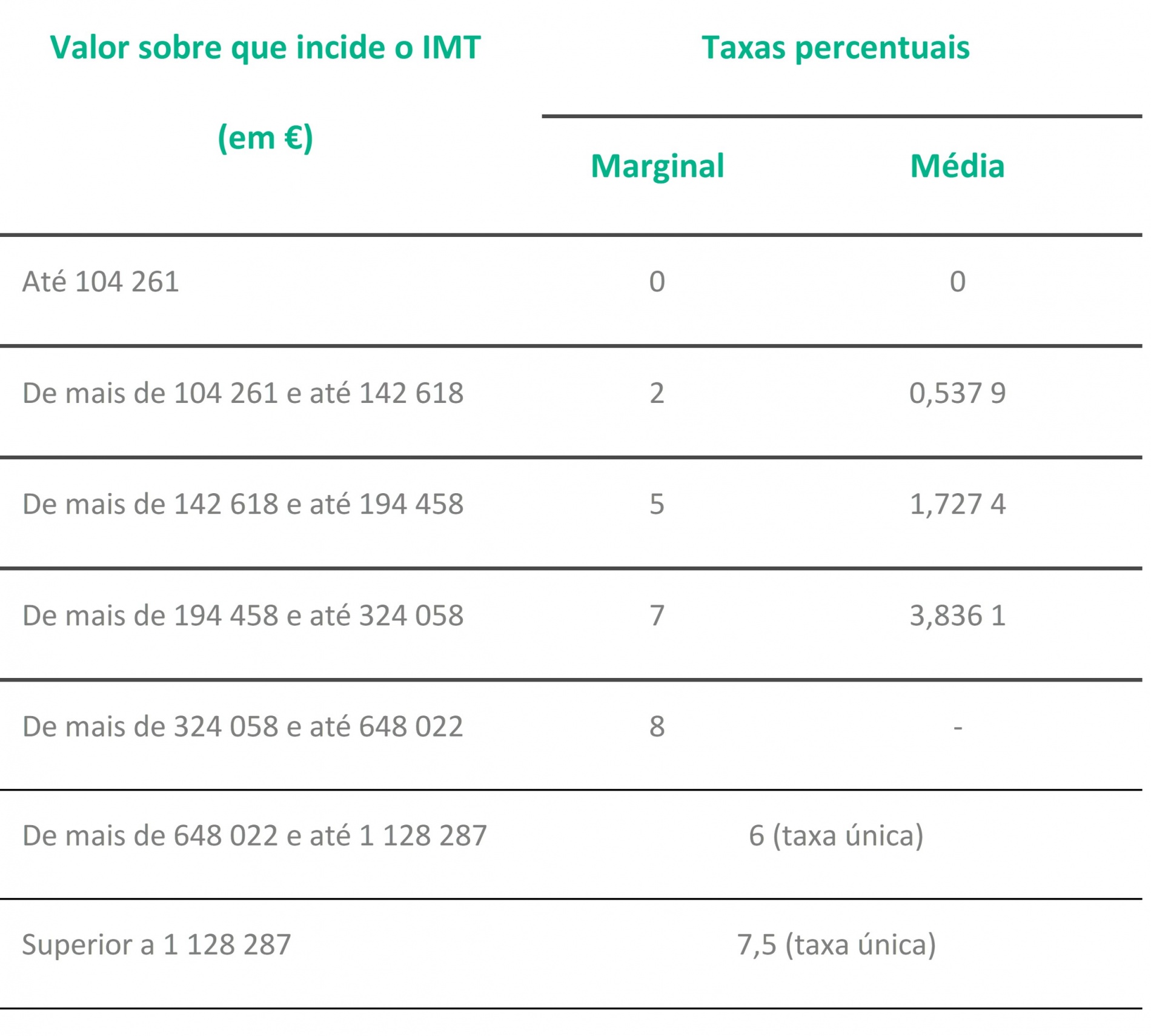

i) Aquisição de prédios urbanos, ou de frações autónomas de prédios urbanos, destinados exclusivamente a habitação própria e permanente:

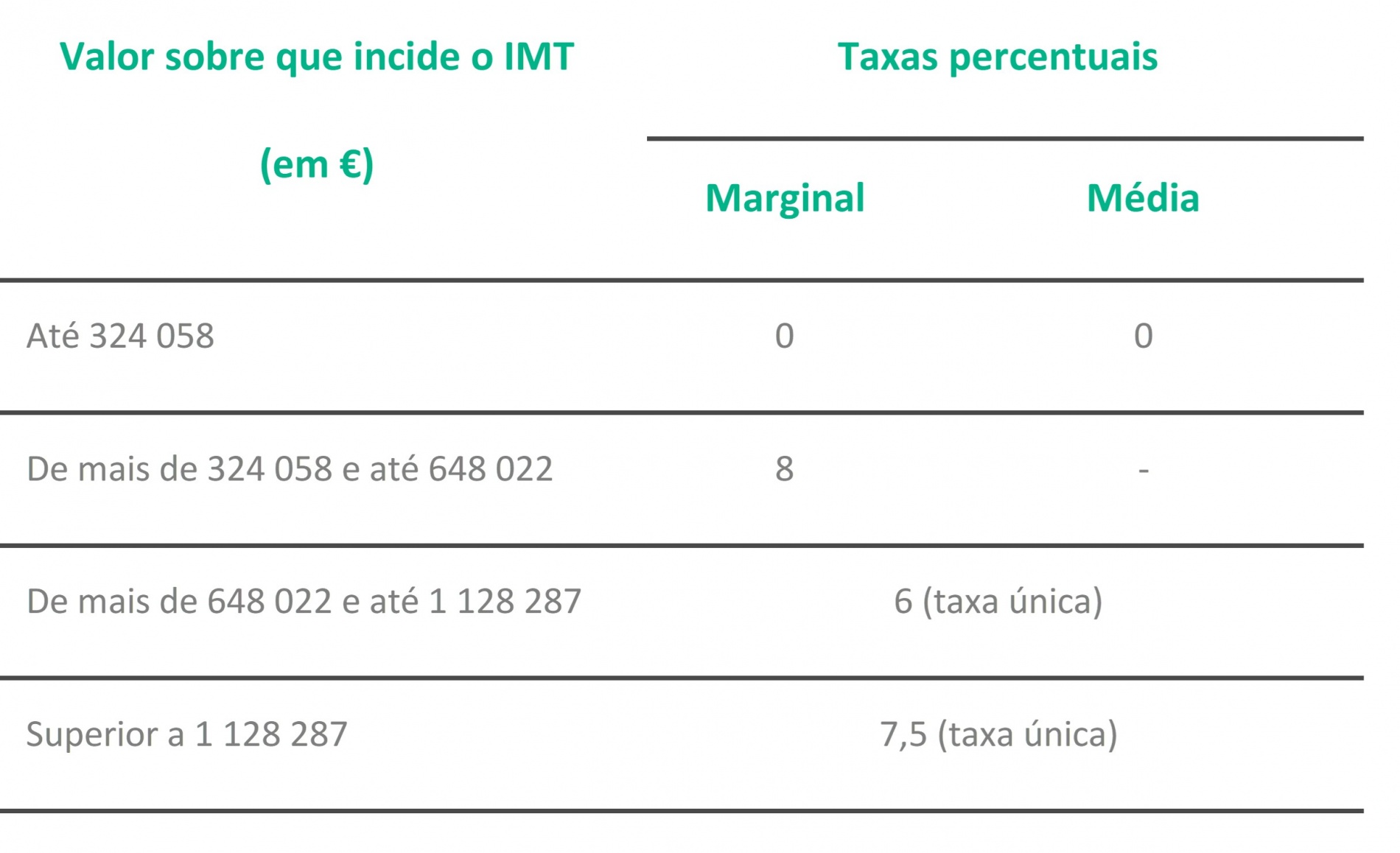

ii) Aquisição de prédios urbanos, ou de frações autónomas de prédios urbanos, destinados exclusivamente a habitação própria e permanente, por jovens até aos 35 anos:

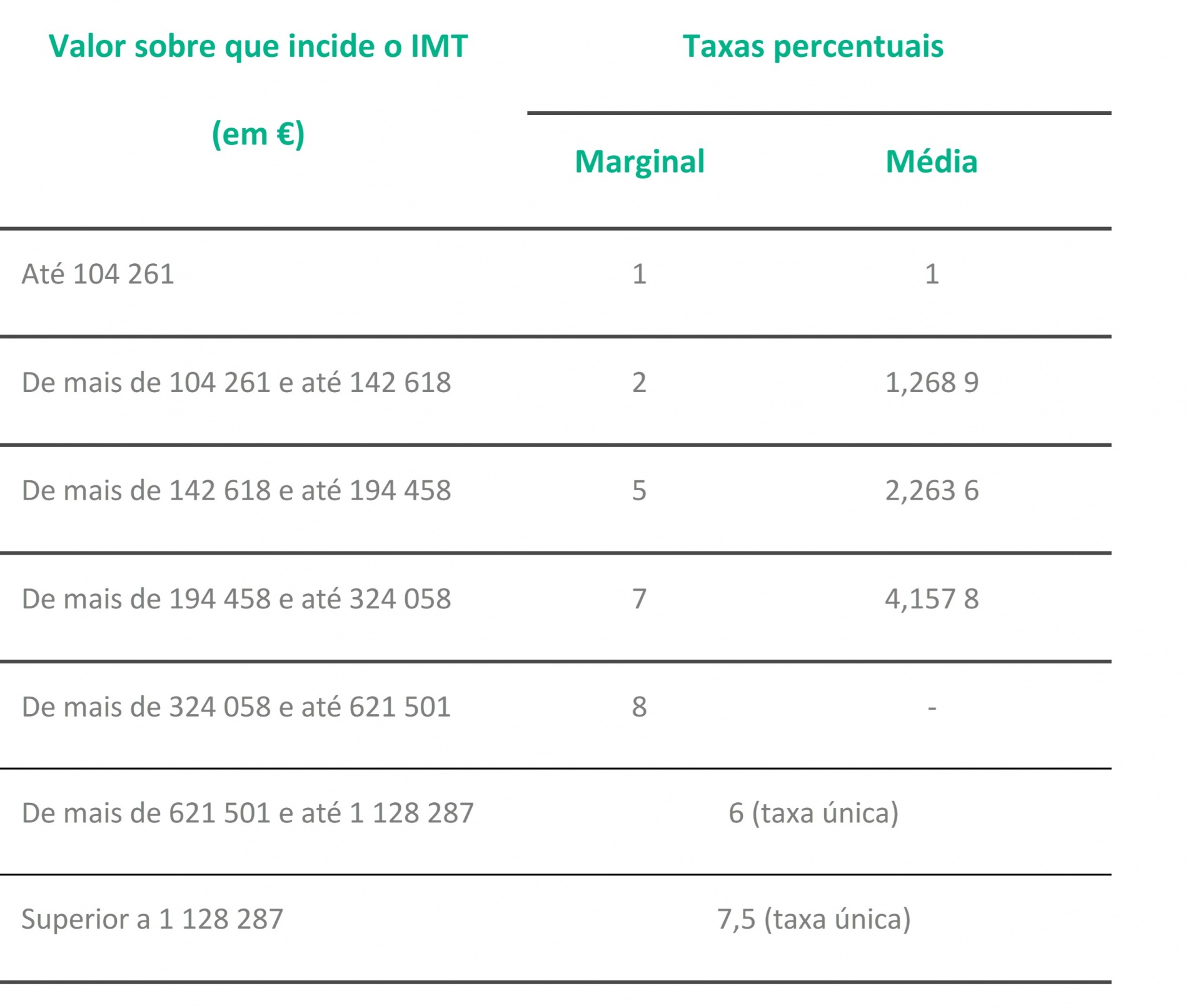

iii) Aquisição de prédios urbanos ou de frações autónomas de prédios urbanos destinados exclusivamente a habitação:

Atualmente, os escalões variam entre € 101.917 (valor até ao qual não há incidência de IMT no caso de aquisição de habitação própria e permanente) e mais de € 1.102.920 (valor a partir do qual se aplica a taxa máxima de 7,5 %).

De acordo com a atualização proposta, deixam de estar sujeitos a IMT os prédios urbanos, ou as frações autónomas de prédios urbanos, adquiridos exclusivamente para habitação própria e permanente com um valor igual ou inferior a € 104.261 – aumentando este valor para € 324.058 no caso da primeira aquisição de prédios urbanos, ou de frações autónomas de prédios urbanos, exclusivamente para habitação própria e permanente, por jovens até aos 35 anos.

A Proposta do OE não prevê qualquer alteração às taxas do IMT.

Imposto do Selo

Transmissão de dados entre o IRN, IGCP e AT

A Proposta do OE prevê a introdução, a partir de 2025, da transmissão de dados entre o Instituto dos Registos e do Notariado (IRN), a Agência de Gestão da Tesouraria e da Dívida Pública (IGCP) e a autoridade tributária quanto à informação sobre o falecimento de titulares de títulos e certificados de dívida pública registados em nome dos autores da sucessão, tendo em vista garantir o cumprimento das obrigações tributárias.

Ao abrigo desta medida, prevê-se que a autoridade tributária passe a transmitir ao IGCP informação quanto ao cumprimento da participação de transmissões gratuitas (Modelo 1) em sede de Imposto do Selo.

Prorrogação de isenções de Imposto do Selo

A Proposta do OE prevê a prorrogação, até 31 de dezembro de 2025, das seguintes isenções de Imposto do Selo:

- Isenção aplicável à concessão de crédito a qualquer tipo, destinada a operações de fixação temporária da prestação de contratos de crédito para aquisição ou construção de habitação própria e permanente e capitalização dos montantes diferidos no valor do empréstimo.

Esta isenção foi introduzida com a Lei do Orçamento do Estado para 2024, pretendendo complementar o regime jurídico previsto no Decreto-Lei n.º 91/2023, de 11 de outubro, e visando essencialmente desonerar fiscalmente os mecanismos previstos neste diploma;

- Isenção, prevista na Lei do Orçamento do Estado para 2023, para os créditos à habitação, até ao montante do capital em dívida, relativamente a:

- alteração do prazo da qual resulte imposto a pagar, em função do diferencial de taxa aplicável;

- prorrogação do prazo; e

- celebração de um novo contrato de crédito à habitação para refinanciamento da dívida. Neste último caso, a isenção abrange as garantias prestadas, bem como as garantias prestadas no caso de mudança da instituição de crédito ou sub-rogação nos direitos e garantias do credor hipotecário.